基金经理札记

价值ETF&券商ETF&价值联接 基金经理丰晨成

数据背后的来年猜想

每年11月底,都是卖方分析师开始展望下一年年度策略的时点,某些买方机构也把内部评估组合表现的节点放在此时。对资本市场来说,可说是提前嗅到了辞旧迎新的味道。当然,这并不是说12月市场平淡无奇,例如2012年的12月,上证指数靠金融股行情就把当年前11个月跌幅在1个月之内都涨回来了。说到2012年,5年前的那个春节茅台酒突破2000元,一时间一酒难求,到下半年因为禁酒令白酒行情出现急转直下。2012年的那波白酒股行情是在消费股从10年底到达估值巅峰,中证消费指数从接近50倍PE逐渐估值向下回归的趋势下出现的短暂热潮。回过来看今年的这波白酒股行情,因为有了其他消费股的有利助推,成为消费升级进程推动下的持续一年多的消费牛主线。

2017年IPO数量已创历史年度新高,400多家的新公司浩浩荡荡加入A股,A股上市公司总数超过3400家。市场结构随着小市值新股的不断涌入渐渐地发生着质变,市场中位数公司的市值在不断降低,以往表征市场小盘股表现的中证1000指数(沪深300、中证500指数成分股之外的最大1000只股票)其成分股在3400家公司中的分布慢慢从尾部转向腰部。面对越来越多陌生名字的公司,研究员的覆盖度在降低,市场资金的平均覆盖度也在降低。最能表征A股市场特点的小盘股效应,在IPO家数新高和又一次的二八效应下又被拿出来挑战。

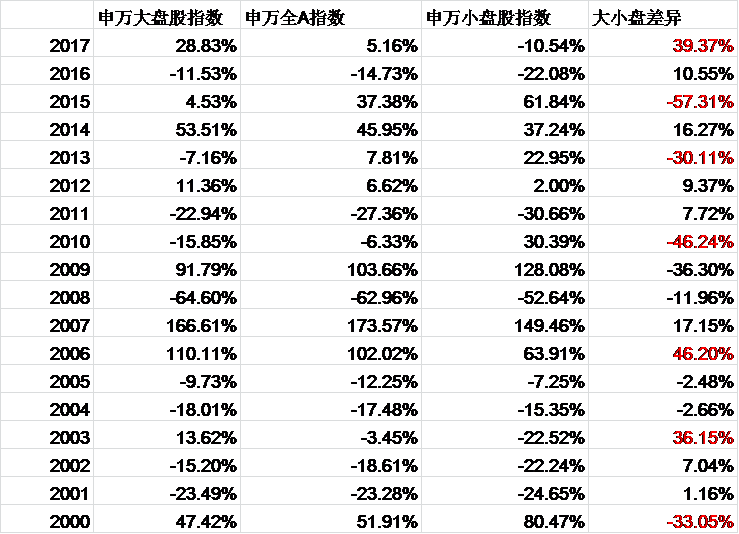

回顾过去十多年的市场表征指数的年度表现,市场综合指数极少有表现超越大盘/小盘指数的情形,也就是说市场会自发演化出越大越好或越小越好的极端结果。并且在统计历年大小盘股指数表现的差值时,也能看到出现连续两年极端二八或八二行情的可能性低,17年至今大盘指数涨小盘指数跌,且两者差异超过30%,2018年再出现如此情形的概率相对较低。

Figure 1 申万市场表征指数历年表现(数据截止:2017/11/17 , Wind)

另一方面,从市场表征指数的历史估值比较上,目前小盘股的PE水平已经接近12年初的低点水平,与300指数剔除金融股后的PE的差值位于历史低位。尽管今年小盘股和蓝筹估值的逐渐接近被一些人解读为向美股、港股等发达市场的估值水平相靠拢,小盘股效应逐渐被流动性溢价理论所代替。但与港股小盘股16年10%多的利润增长相比,中证1000指数16年的利润增长率高达30%,市值区间在140-500亿左右范围的中证500指数16年PEG和17年、18年预测PEG远小于其他主流指数,也说明在今年大市值股票受到市场资金青睐的火热潮流下,部分标的在理性的历史数据下已开始显露出值得关注的价值。

Figure 2 申万小盘股指数、Wind300除金融指数、中证500指数的历史月度PE估值曲线

(数据区间 2008/1-2017/11 ,Wind)